はじめに

(当記事は2023年8月8日に初投稿したものを2024年7月19日に修正・加筆したものです。)

数年前と比較すると、日本円は米ドルに対し安い傾向が続いています。長らく1ドル110円近辺で推移していましたが、2022年10月21日にUS$1.00=151.94円という、32年ぶりの円安水準に達しました。(同日、対台湾ドルもTWD1.00=4.68円)その後、一旦は120円台まで戻しましたが、円安は再び進行し、2024年7月3日に1ドル161円94銭という37年半ぶりの円安を記録しました。(TWD1.00=4.96円)2024年7月19日時点では157円台を推移しています。

円安の主な要因

円安の主要因の一つは、アメリカと日本の金利差です。FRB(米連邦準備制度理事会(Federal Reserve Board))による金利引き上げは、重要なターニングポイントとなりました。2022年3月からの金利引き上げにより、これまで緩やかであった米ドルの借り入れコストが上昇しました。この変化が契機となり、海外での投資を利確し、米ドルを返済する動きが加速しました。これが俗に言われる「ドルキャリーの巻き戻し」です。

その結果、海外株式市場では資金の引き揚げが見られ、米ドルは買われてドル高に推移し、逆に他の通貨、日本円を含む、はるかに幅広い通貨が下落圧力を受けることとなりました。

約20年前「円キャリー」として知られる、似たような動向が存在しました。その際は、低金利だった日本円が借り入れ通貨として使われ、リーマンショック後における巻き戻しにより急速に円高へ転じました。現在の状況も一種のパラレルと言えるかもしれません。

ドル円相場の歴史的安定性

最近では急激な円安が顕著ですが、もともとドル円の相場は非常に安定していました。過去22年間、ITバブル、リーマンショック、ユーロ危機、東日本大震災など、様々な出来事がありましたが、おおよそUS$1.00=100円±20円の範囲で推移してきました。しかし今回は、米国の金利引き上げをきっかけに、久しぶりにこのレンジをはみ出してきたのです。

| 年 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| 円 | 116.38 | 134.59 | 119.88 | 105.75 | 103.67 | 117.25 | 120.67 | 106.36 | 89.99 | 90.31 | 81.17 | 79.77 |

| 年 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

| 円 | 91.72 | 102.03 | 117.44 | 121.03 | 112.80 | 109.19 | 108.88 | 108.38 | 110.70 | 115.10 | 130.09 | 146.88 |

各年1月末の為替レート(参照データ:https://jp.investing.com/currencies/usd-jpy-historical-data)

円安を歓迎する人

円安の恩恵を受ける人は誰でしょうか。

外貨保有者:特に、台湾ドルを保有する駐在員などは、円安が必ずしも不都合とは限りません。2021年まではTWD1.00=3円台だったものが2023年はTWD1.00=4円台が定着しており、たった2年で約20%も台湾ドルが価値を上げた計算です。

訪日外国人:日本を訪れる外国人にとって、日本は様々な商品やサービスをより安価に購入できる国となりました。

| 通貨 | 2021年4月15日 | 2022年4月19日 | 2022年10月21日 | 半年の変動幅 |

|---|---|---|---|---|

| 1台湾ドル | 3.83円 | 4.42円 | 4.71円 | +22.9% |

| 1米ドル | 108.69円 | 129.30円 | 151.94円 | +39.7% |

| 1中国元 | 16.66円 | 20.21円 | 20.65円 | +23.9% |

輸出企業:日本で商品を製造し輸出している企業は、円安が海外での価格競争力向上につながる一面もあります。例えば、10万円の電気製品を輸出している企業の場合、以前はUS$1.00=110円だったため、海外での価格はUS$909でしたが、現在の為替レート(US$1.00=157円)では、同じ10万円の製品をUS$637で販売することが可能になります。つまり、272ドル価格を下げて販売する余地が生まれ、競争力が向上します。以前は日本の製造業がこの円安によるメリットを享受していましたが、最近は工場の多くが海外にシフトしているため、円安効果は限定的になってきています。

円安を歓迎しない人

では次に、円安を歓迎しない人は誰でしょうか。

海外旅行者:日本からの海外旅行者にとっては、旅行先での様々な費用が今まで以上に高くなります。

輸入企業:海外からの輸入品も値上がりします。海外から原材料を輸入している製造業も円安の影響を受け、コスト増が生じて利益が減少する可能性があります。

一般消費者:日本は資源の多くを輸入に頼っているため、円安が続くと製造コストの増加が生じ、物価上昇に直結しやすい産業構造です。このため、消費者にとっては日常生活の負担が増える可能性があります。

今後の展望

円安に歯止めをかけるために、考えられる方法は大きく3つあります。

- 日本経済と企業の魅力向上:日本企業がさらに収益力を高め、かつて80・90年代に「Japan As No.1」と言われた頃のように、魅力的な製品やサービスを世界に提供できれば、自然と円高になる可能性があります。

- 為替介入:日本は1兆2654億ドル(2023年4月末時点)の外貨準備金を保有していますが、1985年のプラザ合意以降、政府による為替介入は制約されています。近年の為替介入は一時的な円高にとどまっており、円高への方向展開には至っていないようです。

- 日本の金利引き上げ:アメリカとの金利差を縮めることで円高を目指す方法ですが、円の金利が上がると、これまで低金利の恩恵を受けてきた企業が困難に直面する可能性があります。

円安は日本経済に様々な影響を与えています。短期的には物価上昇などの課題がありますが、長期的には日本経済の構造改革のきっかけになる可能性もあります。今後の政府や日銀の対応、そして企業の競争力向上への取り組みが注目されます。

円高と円安の是正における違いは、主に為替介入の方法や制約に関連しています。

円高の是正は比較的柔軟な手段です。円高の場合、日本政府や日銀は為替市場に介入し、円を売って外貨を買うことで円の価値を下げることができます。この際、必要な外貨を発行して購入することで、効果的に介入できます。このため、円高の是正は理論的には無制限に介入が可能です。ただし、市場への影響や国際的な指摘など、政治的な要因も影響することがあります。

一方、円安の是正はより制約があります。円安の場合、円を買い戻すために外貨が必要です。日本の外貨準備金は主に米国債などに投資されており、これを売却して外貨を調達することで円を買い支えることができます。ただし、外貨準備金には限界があり、無制限に介入することは難しいです。また、他国との国際的な協調が必要な場合もあり、状況によっては介入が難しいこともあります。

つまり、円高は比較的自由な方法で是正できる一方、円安は外貨の制約や国際的な状況によって制約があります。

私たちができること

円安は、私たちにとって肯定的な側面と否定的な側面の双方を持っています。為替市場には一定の傾向があるものの、単一方向に単調に変動することはなく、常に上下に揺れ動きます。また、為替レートは国の経済力だけでなく、投機マネーや様々な思惑によっても影響を受け、絶えず変化しています。

このような背景を考慮すると、円安への対策を検討する際には慎重なアプローチが必要です。その解答は、「為替は予測困難」という前提に立ち、円安と円高の両方に対応できる柔軟な戦略を事前に講じることにあります。近年、円安時に価値が上昇する外貨建て資産の保有が、為替リスクに対する効果的なヘッジ手段として注目されています。

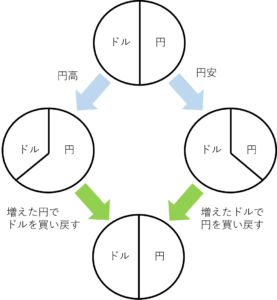

具体的な例として、自身の保有資産を円建てで50%、米ドル建てで50%に分散することが考えられます。この方法により、以下のようなシナリオに対応できます:

- ドル高円安の場合:ドル建て資産の価値が上昇し、円建て資産の相対的価値は低下します。

- ドル安円高の場合:円建て資産の価値が上昇し、ドル建て資産の相対的価値は低下します。

このような資産分散戦略を採用することで、異なる通貨建ての資産が相互に補完し合い、円高や円安のいずれの状況でも一定のバランスを保つことができます。結果として、為替変動が資産全体に及ぼす影響を軽減し、より安定的な資産管理が可能となります。

ただし、この戦略はあくまで一例であり、個々人の財務状況、リスク許容度、投資目標に応じて適切にカスタマイズする必要があります。また、定期的な資産配分の見直しと、必要に応じたリバランスも重要です。為替リスク管理は複雑な課題ですが、適切な計画と多様化戦略により、より安定した財務基盤を築くことができるでしょう。

(円安・円高どちらに振れても全体では変わらない)

資産運用の基本原則は、まず資産を保全すること、つまり減少させないことにあります。為替取引(FX)を通じて資産を増やす機会も存在しますが、その性質上、上昇か下降かの予測が50%の確率に近いギャンブル的要素を含んでいます。そのため、より堅実なアプローチとして重要なのは、個人のリスク許容度に基づいて、金融資産(株式や債券など)や不動産といった、安定的な収益を生み出す資産を選択し、活用することです。

この「王道」とされる資産運用戦略は、以下の特徴を有しています:

- リスク管理:

自身のリスク許容度を慎重に評価し、それに適合する資産クラスを選択します。適切な分散投資を行うことで、全体的なポートフォリオリスクを最小化します。 - 長期的視点:

短期的な市場変動に惑わされることなく、長期的な成長と収益を追求します。一時的な価格変動に過度に反応せず、継続的に資産を育成することが重要です。 - 分散投資:

異なる資産クラス、地域、セクターへの投資を通じて、リスクを分散します。これにより、特定の市場や資産の変動が全体の資産に与える影響を軽減し、より安定したリターンを目指します。 - 収益追求:

株式からの配当、債券の利息収入、不動産の賃貸収入など、多様な収益源を活用して資産の成長を図ります。これらの収益は、再投資することで複利効果を生み出し、長期的な資産増加につながります。 - 定期的な見直し:

市場環境や個人の状況変化に応じて、定期的にポートフォリオを見直し、必要に応じて資産配分を調整します。これにより、常に最適な資産構成を維持することができます。 - コスト意識:

運用にかかる手数料や税金などのコストを意識し、できるだけ低コストの運用手法を選択することで、純粋な投資リターンを最大化します。

この戦略を採用することで、過度なリスクを取ることなく、安定的かつ持続可能な資産成長を目指すことができます。ただし、個々の財務状況や目標は異なるため、専門家のアドバイスを受けながら、自身に最適な運用方法を見出すことが重要です。

台湾在住の方々にとって、保有する台湾ドルは今回の円安に対するリスクを一定程度軽減する役割を果たしています。このようなリスク分散の取り組みは、海外在住時に限らず、日本帰国後も継続することが賢明です。さらに、台湾ドルだけでなく、米ドル、ユーロ、中国元などの主要通貨にも資産を分散することで、より効果的なリスク分散が可能となります。

通貨分散に加えて、個人のリスク許容度に応じた運用手法の多様化も重要です。例えば:

- 米ドル建て貯蓄型保険:

安定的な資産形成と通貨分散を同時に実現できる手段です。 - 国際分散投資信託:

世界各国の株式や債券に投資することで、地域やセクターのリスクを分散できます。 - 個別株式投資:

より高いリターンを求める投資家向けに、直接海外企業の株式に投資する方法があります。 - 不動産投資信託(REIT):

不動産市場への投資を通じて、インフレヘッジと定期的な収入を得ることができます。

これらの投資手段を適切に組み合わせることで、単なる通貨ヘッジにとどまらず、インフレリスクやカントリーリスクへの対策としても機能し、より堅実で効果的な資産形成が可能となります。

ただし、投資には常にリスクが伴うため、個人の財務状況、投資目標、リスク許容度に基づいて慎重に判断することが重要です。また、定期的な見直しとリバランスを行うことで、常に最適な資産配分を維持することができます。

資産運用に関するご質問やご相談は、下記無料オンライン相談をお気軽にご利用ください。